El Real Decreto-ley 28/2018, de 28 de diciembre, para la revalorización de las pensiones públicas y otras medidas urgentes en materia social, laboral y de empleo, supone modificaciones importantes en el ámbito laboral con efectos de 1 de enero de 2019, que se resumen a continuación:

1. Tipos y bases de cotización para el régimen general

Se establece un tope máximo de la base de cotización de 4.070,10 euros mensuales, lo que supone un incremento del 7%. En cuanto a la Tarifa de Primas de cotización por Accidentes de trabajo y Enfermedad Profesional, el tipo mínimo pasa del 0,9% al 1,5%, lo que supondrá un incremento de la recaudación del 6%.

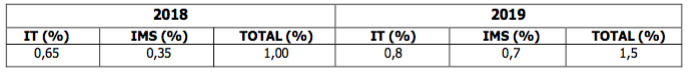

También se produce un incremento en las primas para el caso de las ocupaciones relativas a personal en trabajos exclusivos de oficina, que quedan recogidos en la siguiente tabla:

2. Cotización empleados de hogar

Se establece como novedad un último tramo de cotización para que la base sea el salario percibido, se fijan las horas máximas de realización por tramo, se mantiene la reducción del 20% en las cotizaciones y se reduce el periodo transitorio para la equiparación completa con el resto de trabajadores del Régimen General y cotizar por el salario real a 2021.

3. Derogación de contratos

Derogación de contratos e incentivos vinculados a la tasa de desempleo del 15%.

La nueva norma incorpora la derogación expresa de las medidas contractuales e incentivos a la contratación vinculadas a una tasa de desempleo superior al 15 por ciento. Por lo tanto, se derogan:

- El contrato indefinido de apoyo a emprendedores.

- La posibilidad de celebrar contratos de formación y aprendizaje con personas de entre25 y 30 años.

- Los incentivos a la contratación a tiempo parcial con vinculación formativa.

- La contratación indefinida de un joven por microempresas y empresarios autónomos.

- Los incentivos a la contratación en nuevos proyectos de emprendimiento joven.

- El contrato al primer empleo joven.

- Los incentivos a los contratos en prácticas

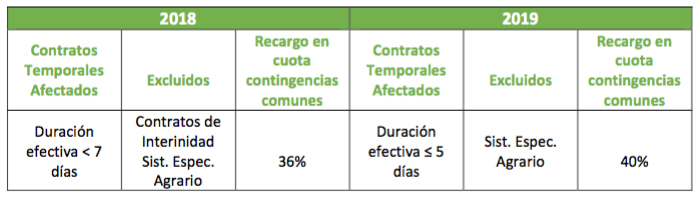

4. Recargo en los contratos temporales de corta duración

En los contratos de duración igual o inferior a 5 días, el recargo sobre la cuota empresarial pasa del 36 al 40 por ciento.

A los exclusivos efectos de acreditar los periodos mínimos de cotización necesarios para causar derecho a las prestaciones de jubilación, incapacidad permanente, muerte y supervivencia, incapacidad temporal, maternidad y paternidad, y cuidado de menores afectados por cáncer u otra enfermedad grave, en los contratos de carácter temporal cuya duración efectiva sea igual o inferior a cinco días, , cada día de trabajo se considerará como 1,4 días de cotización, sin que en ningún caso pueda computarse mensualmente un número de días mayor que el que corresponda al mes respectivo.

Esta previsión no será de aplicación en los supuestos de contratos a tiempo parcial, de relevo a tiempo parcial y contrato fijo-discontinuo.

5. Seguridad Social en caso de prácticas formativas

Se deberá incluir en el Régimen General de la Seguridad Social a quienes participen en programas de formación, prácticas no laborales o prácticas académicas externas, aunque no tengan carácter remunerado.

Las prácticas a que se refiere el párrafo anterior comprenden las realizadas tanto por alumnos universitarios de titulaciones oficiales de grado y máster como por alumnos de formación profesional de grado medio o superior.

La cotización a la Seguridad Social se efectuará, en todo caso, aplicando las reglas de cotización correspondientes a los contratos para la formación y el aprendizaje, sin que exista obligación de cotizar por las contingencias de desempleo, ni al Fondo de Garantía Salarial ni por formación profesional.

En el plazo de tres meses a partir del 01/01/2019, procederá a desarrollar lo previsto en esta disposición y a adecuar a la misma las normas reglamentarias sobre la materia.

6. Normas de aplicación del salario mínimo interprofesional

El salario mínimo interprofesional para 2019 queda fijado en 12.600 euros al año, lo que equivale a 900 euros al mes (14 pagas) o 1.050 euros al mes (12 pagas). Esta cuantía representa un incremento del 22,3% respecto al salario mínimo vigente en 2018, que ascendía a 10.302,60 euros al año.

Se establecen normas para evitar que el incremento del 22,3 del SMI afecte a conceptos no salariales incluidos en normas no estatales, convenios colectivos o contratos privados.

Así, aquellos salarios, establecidos en convenio, que sean inferiores al SMI de 2019, deberán adecuar su cuantía a 900.-€. Por el carácter excepcional de la subida, estas son las nuevas reglas de afectación de las cuantías de SMI a los convenios colectivos que usan éste de referencia para determinar los incrementos de salario y complementos durante 2019:

- Para convenios vigentes desde 01.0117: Cuantía del SMI de 2016 + incremento del 2% (Real Decreto 1171/2015).

- Para convenios que entraron en vigor con fecha posterior a 01.01.17 y seguían vigentes a 26 de diciembre de 2017: Cuantía del SMI 2017 + 2% (Real Decreto 742/2016).

- Para convenios que entraron en vigor después del 26.12.17 y vigentes a SMI 2019: Cuantía del SMI de 2018.

La revisión del SMI no afectará a la estructura ni a la cuantía de los salarios profesionales que viniesen percibiendo los trabajadores cuando tales salarios en su conjunto y en cómputo anual fuesen superiores a dicho salario mínimo. En este sentido, el salario mínimo con cómputo anual que se tomará como término de comparación será el resultado de adicionar al salario mínimo los complementos salarios, sin que en ningún caso la cuantía anual pueda ser inferior a 12.600 euros.

Estas percepciones son compensables con los ingresos que por todos los conceptos viniesen percibiendo los trabajadores en cómputo anual y jornada completa con arreglo a normas legales o convencionales, laudos arbitrales y contratos individuales de trabajo en vigor en la fecha de promulgación del RD 1462/2018, publicado hoy en BOE.

Las normas legales o convencionales y los laudos arbitrales que se encuentren en vigor en la fecha de promulgación del RD 1462/2018 subsistirán en sus propios términos, sin más modificación que la que fuese necesaria para asegurar la percepción de las cantidades en cómputo anual que resulten de la aplicación de la subida del SMI para 2019, debiendo, en consecuencia, ser incrementados los salarios profesionales inferiores al indicado total anual en la cuantía necesaria para equipararse a este.

Excepciones de aplicación

La Disposición transitoria única del RD establece las reglas de afectación de las nuevas cuantías del salario mínimo interprofesional a las referencias contenidas en normas no estatales y relaciones privadas.

En este sentido, el RD dispone que las nuevas cuantías del SMI no se aplicarán:

- A las normas vigentes a la fecha de entrada en vigor de este real decreto de las comunidades autónomas, de las ciudades de Ceuta y Melilla y de las entidades que integran la Administración local que utilicen el SMI como indicador o referencia del nivel de renta para determinar la cuantía de determinadas prestaciones o para acceder a determinadas prestaciones, beneficios o servicios públicos, salvo disposición expresa en contrario de las propias comunidades autónomas, de las ciudades de Ceuta y Melilla o de las entidades que integran la Administración local.

- A los contratos y pactos de naturaleza privada vigentes a la fecha de entrada en vigor del RD 1462/2018 que utilicen el SMI como referencia a cualquier efecto, salvo que las partes acuerden la aplicación de las nuevas cuantías del SMI.

No obstante, a pesar de las excepciones, en el punto 3 de la Disposición Transitoria Única se estable lo siguiente:

“Lo dispuesto en los apartados anteriores se entiende sin perjuicio de que deban ser modificados los salarios establecidos en contratos o pactos de naturaleza privada inferiores en su conjunto y en cómputo anual a las cuantías del SMI que se establecen para 2019 en el presente real decreto en la cuantía necesaria para asegurar la percepción de dichas cuantías, siendo de aplicación las reglas sobre compensación y absorción establecidas en el art. 3”.

7. Autónomos

I.- Actualización de las bases mínimas y otros límites de cotización. El incremento del tope máximo y de las bases máximas y mínimas de cotización → Las bases mínimas se incrementan en un 1,25 por ciento

III.- Fijación de los tipos de cotización al RETA para 2019 y un aumento progresivo de los tipos de cotización aplicables por contingencias profesionales y por cese de actividad.

El tipo de cotización, para 2019 se incrementa al 30%, pasando progresivamente al 30,3% en 2020, 30,6% en 2021 y 31% en 2022.

En el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos, los tipos de cotización serán, a partir del 1 de enero de 2019, los siguientes:

Los tipos de cotización por contingencias profesionales y por cese de actividad de los trabajadores autónomos incluidos en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos y en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar se ajustarán a la siguiente escala:

- a) Para la cotización por contingencias profesionales:

- En el año 2020, el tipo de cotización será el 1,1 por ciento.

- En el año 2021 el tipo de cotización será el 1,3 por ciento.

- A partir del año 2022, el tipo de cotización será el que se establezca con carácter definitivo para ambos regímenes especiales en la respectiva Ley de Presupuestos Generales del Estado.

- b) Para cese de actividad:

- En el año 2020, el tipo de cotización será el 0,8 por ciento.

- En el año 2021 el tipo de cotización será el 0,9 por ciento.

- A partir del año 2022, el tipo de cotización será el que se establezca con carácter definitivo para ambos regímenes especiales en la respectiva Ley de Presupuestos Generales del Estado.

IV.- Cotización obligatoria por contingencias profesionales

A partir del 1 de enero de 2019 se establece la obligatoriedad de la cobertura de todas las contingencias: comunes (enfermedad común y accidente no laboral) y profesionales (accidente de trabajo y enfermedad profesional) y cese de actividad

Los trabajadores por cuenta propia que a 31 de diciembre de 2018 se estuvieran aplicando las bonificaciones y reducciones de cuotas previstas en los artículos 31 y 32 de la Ley 20/2007, de 11 de julio, del Estatuto del trabajo autónomo, deberán cotizar obligatoriamente a partir de dicha fecha por contingencias profesionales, no así por cese de actividad ni por formación profesional.

En el caso de que se hubiese optado por la base mínima de cotización que corresponda, la cotización durante los 12 primeros meses inmediatamente siguientes a la fecha de efectos del alta consistirá, a partir del 1 de enero de 2019, en una cuota única mensual de 60 euros, que comprenderá tanto las contingencias comunes como las contingencias profesionales. De esta cuota, 51,50 euros corresponden a contingencias comunes y 8,50 euros a contingencias profesionales.

No obstante, lo anterior, aquellos trabajadores que a 31.12.18 tuviesen la cobertura de la protección por cese de actividad continuarán con la misma. En este caso deberá cotizarse obligatoriamente también por Formación Profesional.

A tales efectos, las cuotas a ingresar por estas dos contingencias, se determinarán aplicando a las bases de cotización elegidas por los interesados, o las que correspondan con carácter obligatorio, los tipos de cotización previstos en el artículo 7 del Real Decreto-ley 28/2018, de 28 de diciembre

IV.- Derogación de los incentivos a la contratación indefinida de un joven por microempresas y empresarios autónomos.

Se deroga la disposición transitoria primera de la Ley 11/2013, de 26 de julio, de medidas de apoyo al emprendedor y de estímulo del crecimiento y de la creación de empleo, que afecta a la contratación indefinida de un joven por microempresas y empresarios autónomos

V. Nuevo procedimiento para la comprobación de la continuidad de la actividad

La TGSS o el Instituto Social de la Marina, podrán iniciar un procedimiento para la comprobación de la continuidad de la actividad, a efectos de cursar baja de oficio, de aquellos trabajadores por cuenta propia que, encontrándose de alta en el RETA o en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar, hayan dejado de ingresar las cotizaciones. Dicho procedimiento de comprobación podrá ser iniciado con la apertura del procedimiento de apremio, una vez se haya emitido la correspondiente providencia de apremio. A tal efecto, se recabará informe de las Unidades de Recaudación Ejecutiva competentes.

La TGSS o el Instituto Social de la Marina, una vez haya acreditado el cese en la actividad, procederá a la baja de oficio del trabajador.

VI. Aplazamiento de la aplicación de la figura de trabajador a tiempo parcial.

Se aplaza la entrada en todo lo relativo a los trabajadores por cuenta propia que ejerzan su actividad a tiempo parcial.

VII.- Opción por una mutua colaboradora con la Seguridad Social de trabajadores del Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos que hubieran optado inicialmente por una entidad gestora.

Los trabajadores incluidos en el ámbito de aplicación del Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos incorporados a dicho régimen especial con anterioridad al 1 de enero de 1998 y que, de acuerdo con la disposición transitoria vigésima novena del texto refundido de la LGSS hubieran optado por mantener la protección por la prestación económica por incapacidad temporal con la entidad gestora, en el plazo de tres meses a partir de la entrada en vigor de este real decreto-ley deberán optar por una mutua colaboradora de la Seguridad Social, opción que deberá efectuarse en los términos previstos en el artículo 83.1.b) de dicho texto refundido, surtiendo efectos desde el 1 de junio de 2019.

En tanto se produzca dicha opción, seguirá gestionando la prestación por cese de actividad de dichos trabajadores autónomos el SEPE y las contingencias profesionales serán cubiertas por el INSS.

VIII.- Nuevo tipo de infracción laboral grave para la lucha contra los falsos autónomos.

Se refuerza la lucha contra el uso fraudulento de la figura del trabajador autónomo mediante la inclusión de un nuevo tipo de infracción grave, con su correspondiente sanción, que penaliza esta conducta, para lo que se modifica la Ley sobre Infracciones y Sanciones en el orden social, añadiendo como infracción grave de los empresarios, entidades de formación, entidades que asuman la organización de las acciones de formación profesional para el empleo programada por las empresas, trabajadores por cuenta propia y asimilados: «16. Comunicar la baja en un régimen de la Seguridad Social de trabajadores por cuenta ajena pese a que continúen la misma actividad laboral o mantengan idéntica prestación de servicios, sirviéndose de un alta indebida en un régimen de trabajadores por cuenta propia. A estos efectos se considerará una infracción por cada uno de los trabajadores afectados», sancionada con la multa siguiente:

- En su grado mínimo, de 3.126 a 6.250 euros.

- En su grado medio, de 6.251 a 8.000 euros.

- En su grado máximo, de 8.001 a 10.000 euros.

IX.- La prestación por cese de actividad duplica su periodo de duración.

Se duplica el período de percepción de su abono respecto del previsto en la actualidad.

En la situación de incapacidad temporal con derecho a prestación económica, transcurridos 60 días en dicha situación desde la baja médica, corresponderá hacer efectivo el pago de las cuotas, por todas las contingencias, a la mutua colaboradora con la Seguridad Social, a la entidad gestora o, en su caso, al servicio público de empleo estatal, con cargo a las cuotas por cese de actividad.

8. Cláusulas de jubilación forzosa

Se habilita a los convenios colectivos para establecer cláusulas que posibiliten la extinción del contrato de trabajo por cumplimiento de la edad legal de jubilación siempre y cuando tengan derecho al cien por cien de la pensión de jubilación.

9. Prorrogada hasta 2020 el régimen existente antes del 01.04.13 para las jubilaciones

Se seguirá aplicando la regulación de la pensión de jubilación, en sus diferentes modalidades, requisitos de acceso, condiciones y reglas de determinación de prestaciones, vigentes antes de la entrada en vigor de la Ley 27/2011, de 1 de agosto, de actualización adecuación y modernización del sistema de la Seguridad Social, a las pensiones de jubilación que se causen antes de 1 de enero de 2020, en los siguientes supuestos:

- Las personas cuya relación laboral se haya extinguido antes de 1 de abril de 2013, siempre que con posterioridad a tal fecha no vuelvan a quedar incluidas en alguno de los regímenes del sistema de la Seguridad Social.

- Las personas con relación laboral suspendida o extinguida como consecuencia de decisiones adoptadas en expedientes de regulación de empleo, o por medio de convenios colectivos de cualquier ámbito, acuerdos colectivos de empresa, así como por decisiones adoptadas en procedimientos concursales, aprobados, suscritos o declarados con anterioridad a 01.04.13, siempre que la extinción o suspensión de la relación laboral se produzca con anterioridad a 01.01.20. Será condición indispensable que los indicados acuerdos colectivos de empresa se encuentren debidamente registrados en el Instituto Nacional de la Seguridad Social o en el Instituto Social de la Marina, en su caso, en el plazo que reglamentariamente se determine.

- No obstante, las personas a las que se refieren los apartados anteriores también podrán optar por que se aplique, para el reconocimiento de su derecho a pensión, la legislación que esté vigente en la fecha del hecho causante de la misma.

10. Revalorización de las pensiones públicas 2019

Con carácter general, el 1 de enero de 2019 se aplicará una revalorización inicial del 1,6% a las pensiones contributivas del Sistema y del 3% para las mínimas y para las pensiones no contributivas.

Además, el texto normativo recoge también el abono de una paga por la diferencia entre la revalorización del 1,6% que se aplicó en 2018 y el 1,7%, resultado de calcular la media de los índices mensuales de los últimos 12 meses. Los pensionistas recibirán la paga antes del mes de abril de 2019.

La subida final para el presente año ha sido, por tanto, del 1,7% calculado desde diciembre de 2017 a noviembre de 2018 y se consolida en la pensión a partir del 1 de enero de 2019, sobre la que se aplicará la revalorización del 1,6%.

Si al final de año se produce una desviación al alza del IPC, la Seguridad Social compensará la diferencia en una paga adicional.

11. Protección por desempleo

Se prorroga el Subsidio Extraordinario por Desempleo, este subsidio tenía un carácter temporal, siendo renovado semestralmente hasta que la tasa de desempleo se situara por debajo del 15 por ciento. Mostrando la Encuesta de Población Activa del tercer trimestre del año un índice por debajo de dicho porcentaje, el subsidio desaparecería el próximo 4 de enero. Por ello, y para no dejar desamparados a los potenciales beneficiarios -personas que han agotado su prestación por desempleo- dicho subsidio se prorroga indefinidamente y se desvincula de la tasa de desempleo.

12. Otras medidas

- Derogación de la medida de acompañamiento al salario de los jóvenes del Sistema Nacional de Garantía Juvenil que suscriban un contrato para la formación y el aprendizaje.

- Suspensión del sistema de reducción de las cotizaciones por contingencias profesionales por disminución de la siniestralidad laboral a las empresas que hayan disminuido de manera considerable la siniestralidad laboral.

- Protección por desempleo en el caso de contratos para la formación y el aprendizaje, suscritos con alumnos trabajadores en los programas públicos de empleo y formación, incluyendo los programas de escuelas taller, casas de oficios y talleres de empleo, será de aplicación a los contratos que se suscriban a partir de la fecha de entrada en vigor del Real Decreto-ley 28/2018, de 28 de diciembreo

- A estos efectos, los contratos vigentes a la fecha de entrada en vigor de esta norma, así como sus prórrogas, se regirán a estos efectos por la normativa a cuyo amparo se concertaron los contratos iniciales.

- Reducción a veinte del número de jornadas necesarias para el acceso al subsidio por desempleo y a la renta agraria, tiene como destinatarios a los trabajadores eventuales agrarios afectados por el descenso de actividad provocado por las lluvias torrenciales acaecidas en determinadas zonas de la Comunidad Autónoma de Andalucía, así se aplica a las provincias de la Comunidad Autónoma de Andalucía definidas en el Acuerdo de Consejo de Ministros de 2 de noviembre de 2018, por el que se declaran las provincias de Málaga, Sevilla, Cádiz, Valencia, Castellón, Tarragona, Teruel y la Comunidad Autónoma de las Illes Balears como «zonas afectadas gravemente por una emergencia de protección civil», como consecuencia de las lluvias torrenciales y desbordamientos de torrentes acaecidos los pasados días 18,19, 20 y 21 de octubre de 2018. La medida también es de aplicación a aquellos trabajadores que, residentes en Andalucía, no residan en las provincias de Sevilla, Cádiz o Málaga, siempre que acrediten la realización de jornadas agrarias en las citadas provincias.

- Supresión del régimen de colaboración voluntaria con la Seguridad Social para las empresas que estuvieran acogidas a esta modalidad: Las empresas que, a 31 de diciembre de 2018, estuvieran acogidas a la modalidad de colaboración, cesarán en dicha colaboración con efectos de 31.03.19, debiendo proceder, en el plazo de los 3 meses siguientes al cese, a efectuar la liquidación de las operaciones relativas a la colaboración, aunque estas empresas deberán tener en cuenta que seguirán siendo responsables del pago de los procesos de incapacidad temporal derivados de enfermedad común y accidente no laboral que se hallen en curso a la fecha de cese hasta su agotamiento por causa legal o reglamentaria, sin posibilidad de compensación de tales importes en las correspondientes liquidaciones de las cotizaciones a la Seguridad Social. Igualmente, las empresas afectadas podrán optar por formalizar la cobertura de la prestación económica por IT derivada de contingencias comunes con una Mutua, debiendo ejercitar dicha opción antes del 1 de abril de 2019.